به مناسبت 7 خرداد سالروز تاسیس بانک مرکزی؛

از ۱۳۳۹ تا به امروز، بانک مرکزی حافظ ارزش پول داخلی

هرکشوری برای به پله های ترقی وتوسعه نیازمند استفاده از امکانات روز می باشد یکی از این تجهیزات وابزارها بانکها هستند براین اساس درهر کشوری بانکهای مربوطه زیر نظر بانک مرکزی هستند بانکهای ایران هم عملکرد وفعالیتشان زیرنظر بانک مرکزی است که دانستن تاریخچه آن خالی از لطف نیست.

گروه اقتصادی: هرکشوری برای به پله های ترقی وتوسعه نیازمند استفاده از امکانات روز می باشد یکی از این تجهیزات وابزارها بانکها هستند.

به گزارش بولتن نیوز، براین اساس درهر کشوری بانکهای مربوطه زیر نظر بانک مرکزی هستند بانکهای ایران هم عملکرد وفعالیتشان زیرنظر بانک مرکزی است که دانستن تاریخچه آن خالی از لطف نیست.

تاریخچه شکل گیری بانک در ایران

نخستین بار، اروپاییان در ۱۲۸۱/۱۸۶۴، تأسیس بانک را به وسیله ژان ساوالان فرانسوی، به میرزا محمودخان ناصرالملک پیشنهاد کردند. آنان در ۱۳۰۲/۱۸۸۵، برای یک کاسه شدن کلیه وجوهی که بین ایران و اروپا جریان داشت، تصمیم گرفتند با مشارکت سرمایه گذاران فرانسوی و بانک عثمانی، بانک ایران و افغانستان را تشکیل دهند، اما چون فرانسویان به این سرمایهگذاری اطمینان نداشتند، این کار عملی نشد. سرانجام، انگلیسیها موفق شدند که در ایران اولین بانک را تأسیس کنند.

با تصویب قانون پولی و بانکی کشور در تاریخ ۷ خردادماه ۱۳۳۹ بانک مرکزی ایران در تاریخ ۱۸ مرداد ماه همان سال تشکیل شد. طبق فصل دوم قانون مذکور کلیه امور مربوط به چاپ اسکناس و ضرب سکه و پشتوانه آن به بانک مرکزی محول شد.

سرمایه اولیه بانک مرکزی ایران ۶.۳ میلیارد ریال بود که با ۳۸۸ پرسنل، این بانک آغاز به کار کرد. مهمترین هدف بانک مرکزی حفظ ارزش پول داخلی یا کنترل تورم است. بهطور کلی اصلیترین وظایف بانکهای مرکزی عبارت از نشر اسکناس، بانکداری دولت، بانکداری بانکها، مدیریت ذخایر خارجی کشور و اعمال سیاست پولی است.

وظایف بانک مرکزی

براساس قانون پولی و بانکی کشور مصوب تیر ماه ۱۳۵۱ بانک مرکزی، به عنوان تنظیم کننده نظام پولی و اعتباری کشور، موظف به انجام وظایف زیر میباشد:

حفظ ارزش داخلی و خارجی پول ملی کشور

انتشار اسکناس و ضرب سکههای فلزی رایج کشور

تنظیم مقررات مربوط به معاملات ارزی و ریالی

نظارت بر معاملات طلا و وضع مقررات مربوط به آن

نظارت بر صدور و ورود ارز و پول رایج کشور

تنظیم کننده نظام پولی و اعتباری کشور

نظارت بر بانکها و مؤسسات اعتباری

تنظیم حجم اعتبارات بانکی و ایجاد هماهنگی، متناسب با نیازهای پولی کشور

نگهداری از حسابهای کلیه وزارتخانهها و مؤسسات دولتی و وابسته به دولت

نگهداری کلیه ذخایر ارزی و طلای کشور

نمایندگی دولت در سازمانهای مالی و بینالمللی

در اختیار داشتن تصدی تمام عملیات انتشار اوراق بهادار دولتی

گردآوری و تهیه طیف وسیعی از آمارهای اقتصادی جهت کنترل تورم و توسعه اقتصادی

انعقاد موافقت نامه پرداخت و اجرای قراردادهای پولی، مالی، بازرگانی و ترانزیتی دولت و سایر کشورها.

ارکان بانک مرکزی جمهوری اسلامی ایران به شرح زیر است:

مجمع عمومی، شورای پول و اعتبار، هیات عامل، هیات نظارت اندوخته اسکناس و هیات نظار که ذیلاً به تشکیلات ساختاری و وظایف هر یک از ارکان فوقالذکر میپردازیم:

۱- مجمع عمومی بانک مرکزی جمهوری اسلامی ایران

اعضای این مجمع متشکل است از:

رئیس جمهوری (ریاست مجمع)، وزیر امور اقتصادی و دارایی، رئیس سازمان مدیریت و برنامهریزی کشور، وزیر بازرگانی و یک نفر از وزرا به انتخاب هیأت وزیران

تبصره ۱: رئیس کل بانک مرکزی جمهوری اسلامی ایران به پیشنهاد رئیس جمهوری و بعد از تائید مجمع عمومی بانک مرکزی جمهوری اسلامی ایران با حکم رئیس جمهور منصوب میشود.

تبصره ۲: قائم مقام بانک مرکزی به پیشنهاد رئیس کل بانک مرکزی جمهوری اسلامی ایران و پس از تائید مجمع عمومی بانک مرکزی جمهوری اسلامی ایران با حکم رئیس جمهوری منصوب میشود.

وظایف مجمع عمومی نیز به شرح زیر است:

رسیدگی و تصویب ترازنامه بانک مرکزی جمهوری اسلامی ایران، رسیدگی و اتخاد تصمیم نهایی نسبت به گزارشهای هیات نظار، رسیدگی و اتخاذ تصمیم درباره پیشنهاد تقسیم سود ویژه بانک، انتخاب اعضای هیات نظار به پیشنهاد وزیر امور اقتصادی و دارایی و سایر وظایفی که طبق مقررات این قانون به عهده مجمع عمومی گذاشته شده است.

۲- شورای پول و اعتبار

اعضای این شورا عبارتند از:

وزیر امور اقتصادی و دارائی یا معاون وی، رئیس کل بانک مرکزی جمهوری اسلامی ایران، رئیس سازمان مدیریت و برنامهریزی کشور یا معاون وی، دو تن از وزرا به انتخاب هیأت وزیران، وزیر بازرگانی، دو نفر کارشناس و متخصص پولی و بانکی به پیشنهاد رئیس کل بانک مرکزی جمهوری اسلامی ایران و تائید ریاست جمهوری، دادستان کل کشور یا معاون وی، رئیس اتاق بازرگانی و صنایع و معادن، رئیس اتاق تعاون، نمایندگان کمیسیونهای "امور اقتصادی" و "برنامه و بودجه و محاسبات" مجلس شورای اسلامی (هر کدام یک نفر) به عنوان ناظر با انتخاب مجلس، ریاست شورا بر عهده رئیس کل بانک مرکزی جمهوری اسلامی ایران خواهد بود.

وظایف و اختیارات شورای پول واعتبار

شورای پول و اعتبار به منظور مطالعه و اتخاذ تصمیم درباره سیاست کلی بانک مرکزی جمهوری اسلامی ایران و نظارت بر امور پولی و بانکی کشور عهده دار وظایف زیر است:

رسیدگی و تصویب سازمان و بودجه و مقررات استخدامی و آیین نامه های داخلی بانک مرکزی جمهوری اسلامی ایران، رسیدگی و اظهار نظر نسبت به ترازنامه بانک مرکزی جمهوری اسلامی ایران جهت طرح در مجمع عمومی، رسیدگی و تصویب آیین نامه های مذکور در قانون پولی و بانکی، اظهارنظر در مسایل بانکی، پولی و اعتباری کشور و همچنین اظهار نظر نسبت به لوایح مربـوط به وام یا تضمین اعتبار و هر موضوع دیگری که از طرف دولت به شورا ارجاع میشود.ارائه نظر مشورتی و توصیه به دولت در مسائل بانکی، پولی و اعتباری کشور که به نظر شورا در وضعیت اقتصادی وبویژه در سیاست اعتباری کشور موثر خواهد بود. اظهار نظر درباره هر موضوعی که از طرف رئیس کل بانک مرکزی جمهوری اسلامی ایران در حدود قانون به شورای مذکور عرضه می شود.

۳- هیات عامل

هیات عامل بانک مرکزی جمهوری اسلامی ایران مرکب است از:

رئیس کل، قائم مقام، دبیرکل بانک، سه نفر معاون

مشروح وظایف و اختیارات هیات عامل در زیر آمده است:

الف - رئیس کل بانک مرکزی جمهوری ایران بعنوان بالاترین مقام اجرایی و اداری عهدهدار کلیه امور بانک به استثناء وظایفی است که به موجب قانون پولی و بانکی و اصلاحیههای بعدی به عهده ارکان بانک گذاشته شده است.

همچنین وی مسئول حسن اداره امور بانک و موظف به اجرای قوانین و آیین نامههای مربوط به آن است. رئیس کل بانک نماینده بانک در کلیه مراجع رسمی داخلی و خارجی با حق توکیل است.

رئیس کل بانک مرکزی جمهوری اسلامی ایران به پیشنهاد رئیس جمهوری و بعد از تائید مجمع عمومی بانک مرکزی جمهوری اسلامی ایران با حکم رئیس جمهوری منصوب میشود.

ب - قائم مقام رئیس کل بانک به پیشنهاد وزیر امور اقتصادی و دارایی، تائید مجمع عمومی بانکها و تصویب هیات دولت تعیین میشود. اختیارات قائم مقام از طرف رئیس کل بانک تعیین میشود و در صورت غیبت یا استعفا یا معذوریت یا فوت وی، قائم مقام دارای کلیه اختیارات رئیس کل است.

ج - دبیرکل بانک به پیشنهاد رئیس کل بانک مرکزی و تصـویب مجـمع عمومی منصوب میشود و سرپرستی دبیرخانه شورای پول و اعتبار را نیز به عهده دارد و همچنین دادستان هیأت انتظامی بانکها است.

د - معاونان بانک از طرف رئیس کل بانک مرکزی جمهوری اسلامی ایران منصوب و وظایف آنان بوسیله نامبرده تعیین میشود.

4- هیات نظارت اندوخته اسکناس

هیات نظارت اندوخته اسکناس از افراد زیر تشکیل میشود:

رئیس کل بانک مرکزی جمهوری اسلامی ایران یا معاون او، دو نماینده مجلس شورای اسلامی به انتخاب مجلس، دادستان کل کشور یا معاون او، خزانه دار کل کشور، رئیس کل دیوان محاسبات، رئیس هیات نظار، وظایف هیات نظارت اندوخته اسکناس

هیات نظارت اندوخته اسکناس عهده دار نظارت بر حسن اجرای مفاد ماده ۵ قانون پولی و بانکی کشور از طریق تحویل و نگهداری اسکناسهای چاپ شده و همچنین نگاهداری حساب داراییهای موضوع ماده ۵ قانون فوقالذکر و صورت جواهرات ملی و تنظیم مقررات مربوط به نمایش و نظارت بر ورود و خروج آنها از خزانه بانک و به علاوه نظارت بر معدوم کردن اسکناسهایی که باید از جریان خارج شود، است.

5- هیات نظار

هیات نظار مرکب از یک نفر رئیس و چهار نفر عضو از میان حسابرسان خبره یا افراد مطلع در امور حسابداری و یا بانکی با داشتن حداقل ده سال سابقه کار است که به پیشنهاد وزیر امور اقتصادی و دارایی و تصویب مجمع عمومی برای مدت دو سال انتخاب میشوند و انتخاب مجدد آنان بلامانع است.

وظایف هیات نظار:

هیات نظار مسئول رسیدگی به حسابها و تعهدات بانک مرکزی جمهوری اسلامی ایران است که نسبت به صحـت این حسابها و تعهدات اظهار نظر میکند.

رسیدگی به ترازنامه پایان سال بانک مرکزی جمهوری اسلامی ایران و تهیه گزارش برای مجمع عمومی سالانه، رسیدگی به صورت ریز داراییها و بدهیها و خلاصه حسابهای بانک و گواهی آنها برای انتشار و رسیدگی به عملیات بانک از لحاظ انطباق آنها با موازین قانونی، در شرایط کنونی بانک مرکزی در شهرستانها یا مراکز استانها و یا خارج از کشور شعبه یا دفتر نمایندگی ندارد ولی در قانون پولی و بانکی کشور (مصوب ۱۸ تیر ۱۳۵۱) این اختیار به بانک مرکزی داده شده است که در هر محل لازم بداند شعبه تاسیس کند و یا به هریک از بانکهای کشور نمایندگی بدهد.

ساعات کار رسمی بانک مرکزی ایران برای کارکنان همه روزه به جز ایام تعطیل از ساعت ۸ صبح الی ۱۶ و برای مراجعه کنندگان همه روزه به جز ایام تعطیل از ساعت ۸:۳۰ الی ۱۵:۳۰ است.

انک مرکزی جمهوری اسلامی ایران از سال ۱۳۸۱ با هدف ایجاد راهاندازی و راهبری سوئیچ ملی گامهای مؤثری در جهت تحقق اتصال شبکه پرداخت بانکها به یکدیگر و نهایتاً ایجاد زمینه برای انجام مبادلات بین بانکی به صورت الکترونیکی برداشته است. این تحولات باعث گردید تا با جدیت و همت شبکه بانکی، تمامی بانکهای کشور از طریق مرکز شتاب به عنوان نقطه اتصال میانی تمامی بانکها و مؤسسات اعتباری در شبکه الکترونیکی بین بانکی به تبادل تراکنشها پرداخته و ایده شبکه واحد پرداخت را تحقق بخشند. سوئیچ ملی در فاز اول اتصال شبکه کارت بانکها و در فازهای بعدی تبادل کلیه تراکنشهای بین بانکی شامل چکها، حوالهها و اوراق بهادار را مد نظر دارد. عضویت در مرکز مزبور تابع مقررات حاکم بر مرکز شتاب مصوب خرداد ماه ۱۳۸۱ میباشد. عملکرد مرکز شتاب در زمینه تسویه بین بانکی، رفع مغایرات، آمار عملکرد شبکه بانکی در زمینه کارت، خودپرداز، پایانه فروش و پایانه شعب از بخش آمار و دادههای عملکرد قابل دسترسی میباشد.

شبکه شتاب

مخفف «شبکه تبادل اطلاعات بانکی» است و منظور شبکهای است که در آن بانکها به سوئیچ ملی اتصال میگردند و به این صورت تبادل اطلاعات مربوط به تراکنشهای بین بانکی فراهم میگردد.

سوئیچ

واسطهای است مشتمل بر مجموعهای از سختافزار و نرمافزار و پایگاه داده ای که پیامهای مربوط به تراکنشها را بین ابزارهای پذیرش و مقصد پذیرش تبادل میکند.

تراکنش

به یک پیام الکترونیکی گفته میشود که بنا به تقاضای مشتری در یکی از درگاههای ارائه خدمات بانکی نظیر خودپرداز و یا پایانه فروش، ایجاد و به شبکه الکترونیکی بانکی ارسال میشود. هرگونه نقل و انتقالات مالی بصورت تبادل اطلاعات بانکی از طریق شبکههای مخابراتی را تراکنش گویند.

مرکز شتاب

در این مرکز حق عضویت سالانه، میزان جرائم، هزینههای پردازش تراکنش برای دستگاههای خودپرداز، پایانههای فروش الکترونیکی، کارتخوان شعبه و سوئیچ شتاب را در ابتدای هر سال محاسبه و بعد از اخذ تائیدیه از بانک مرکزی به اعضاء اعلام مینماید هزینههای فوق روزانه برای هر عضو جداگانه محاسبه میشود و به حساب وی منظور میگردد.

پایانه فروش(POS)

عبارت است از دستگاهی که با پذیرش کارت بانکی میتواند امکانی را فراهم کند که وجه به صورت الکترونیکی از حساب دارنده کارت به حساب فروشنده منتقل شود (تراکنش).

خودپرداز(ATM)

عبارت است از دستگاهی که با شناسایی مشتری از طریق کارت بانکی یا ابزارهای شناسایی الکترونیکی نظیر آن، امور تحویل داری شعبه بانکی را به صورت الکترونیکی و بدون نیاز به اپراتور انجام میدهد. با ایجاد مرکز شتاب، کارت مشتریان هر بانک عضو شتاب با رعایت استانداردها بر روی (ATM) و دستگاههای خودپرداز (POS)پایانههای فروش سایر بانکهای عضو شتاب قابل پذیرش و استفاده است. در نتیجه با سرمایهگذاری بهینه در شبکههای POS و ATM در سطح کشور، بانکها قادر به استفاده از سرمایهگذاریهای انجام شده یکدیگر هستند و مرکز شتاب تمام کنترلهای مورد نیاز را به عمل میآورد و پایاپای بین بانکها را انجام میدهد. در حال حاضر مشتریان بانکها با استفاده از کارت خود میتوانند خدمات مورد نیاز را از تجهیزات نصب شده سایر بانکهای عضو در سراسر کشور دریافت کنند. در ادامه این پروژ ه فعالیتهای فنی به موازات اقدامات بانک مرکزی جمهوری اسلامی ایران برای اتصال از GCCNET شبکه شتاب به مرکز سوئیچینگ منطقه خلیج فارس GCCNET از طریق بحرین در جریان است. با برقراری ارتباط میان شبکه شتاب و امکان ارتباط و تراکنش میان بانکهای عضو شتاب با بانکهای ۱۰ کشور عربی عضو GCCNET فراهم میگردد. همچنین اتصال شبکه شتاب کشور به بانکهای اروپا و آسیای جنوب شرقی و دو بانک ۱۰۰درصد الکترونیکی در دست اقدام است.

مزایای شبکه شتاب

با استفاده از این شبکه مراجعه مشتریان به بانکها کاهش یافته و آنان میتوانند خدمات بانکی را بعد از وقت اداری و در تمامی ساعات شبانه روز دریافت کنند، کاهش هزینههای ترافیکی، به حداقل رساندن هزینه ارائه خدمات، خدمتی است که منجر به ایجاد آرامش و رضایتمندی مردم، بهینهسازی حتی مصرف سوخت و بسیاری از ظرفیتهای دیگر میشود و همچنین قدرت سرمایهگذاری را نیز افزایش میدهد. همچنین در خصوص مهمترین دستاوردهای استفاده از شبکه شتاب میگویند: «امروزه نمیتوانیم مشتریان بانکها را به همان شیوه سنتی معطل فعالیتهای باجهای کنیم، بانکداری الکترونیک یک خواسته منطقی برای مشتریان بانکها محسوب میشود از این رو نباید تردید کرد که بانکداری الکترونیک امروزه از خواستههای اصلی همه مشتریان بانکها است». به عبارت دیگر هراندازه مراجعه شهروندان را در ساعات خاصی به باجههای خاص و بانکهای محدود کاهش دهیم در عمل به جلب رضایتمندی و جذب نقدینگی و سرعت خدمات دهی کمک کردهایم، ضمن اینکه از تراکم جمعیتی در شعب بانکها نیز کاسته میشود.

امنیت سیستم شبکه شتاب

گذشته از مزایای بی شمار استفاده از خدمات شبکه گسترده شتاب شاید بتوان به مقوله امنیت این سیستم به عنوان عمدهترین معایب آن یاد کرد. با استفاده از کارتهای هوشمند در شبکه شتاب مسائل و مشکلات امنیتی و سوء استفاده از این کارتها با شدت بیشتری به وجود میآید و شاید این موضوع هم اکنون یکی از معضلات عمده جوامع توسعه یافته است. به بیان دیگر شاید بتوان گفت دسترسی برخی افراد سودجو به طرق مختلف به کد بانکی آنها باعث برخی برداشتها و نقل و انتقالات غیرقانونی میشود و این دل نگرانی همواره در میان یکایک استفاده کنندگان کارتهای هوشمند حسابهای سپرده بانکی وجود دارد. تغییر رمز کارتهای هوشمند امکان سوء استفاده از این مقوله را به حداقل میرساند.

هزینههای تراکنش دستگاههای عضو شتاب

در این طرح بانک صادر کننده به ازای هر تراکنش POS و ATM در پایانه بانک دیگر مبالغی را به عنوان هزینه پرداخت مینماید که وجوه یاد شده به شرح ذیل به مبادی ذیربط پرداخت میشود:

هزینه انجام یک تراکنش مربوط به POS

از دستگاههای عضو طرح شتاب برای بانک صادر کننده کارت در مجموع ۱۲۶۹ ریال است که از این مبلغ ۷۰۶ ریال به بانک پذیرنده و ۵۶۳ ریال به مرکز شتاب پرداخت میشود.

هزینه انجام یک تراکنش مربوط به ATM

از دستگاههای عضو طرح شتاب برای بانک صادرکننده کارت در مجموع ۱۵/ ۱ مبلغ تراکنش است که از این مبلغ ۱/۱ مبلغ تراکنش به بانک پذیرنده پرداخت شده و ۰۵/۰ آن در صندوق مشاع نزد بانک مرکزی نگهداری میشود. موارد مصرف این صندوق هنوز به صورت مدون مشخص نیست و احتمالاً جهت پرداخت خسارات وارده به مشتریان طرح شتاب مانند مغایرتهایی که به نتیجه نرسیدهاند، صرف خواهد شد. تصمیمگیری نهایی در این خصوص در دستور کار بانک مرکزی قرار دارد. با توجه به مطالب فوق باید بیان نمود که استفاده از خدمات سیستم شتاب برای بانکها و مؤسسات اعتباری میتواند محل مناسبی برای کسب درآمد باشد.

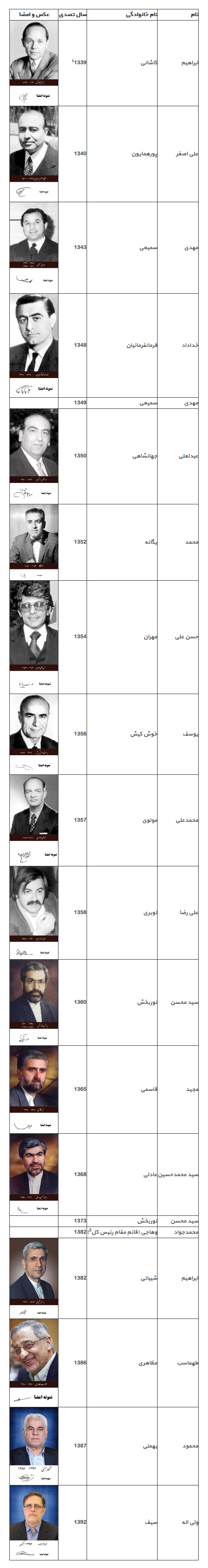

رؤسای كل بانك مرکزی از ابتدا تا کنون

فهرست اسامی رؤسای کل بانک مرکزی از بدو تاسيس تا کنون به همراه سال تصدی آنها به شرح زير است.

بنابر قانون پولی و بانکی کشور، ماده 19، بند ب، رديف 5، جناب آقای محمدجواد وهاجی، قائم مقام رياست کل، در زمان فوت جناب آقای دکتر نوربخش (اوايل سال 1382) با اختيارات رياست کل، اداره بانک را عهده دار بودهاند.

آنطور که در تعاریفش آمده، حفظ ارزش داخلی و خارجی پول ملی کشور، انتشار اسکناس و ضرب سکه های فلزی رایج کشور، تنظیم مقررات مربوط به معاملات ارزی و ریالی، نظارت بر صدور و ورود ارز و پول رایج کشور، تنظیم کننده نظام پولی و اعتباری کشور، نظارت بر بانکها و مؤسسات اعتباری برخی از وظایف بانک مرکزی است.

ابراهیم کاشانی اولین رئیس کل بانک مرکزی ایران است که تنها یک سال در جایگاه ریاست نشست.

علی اصغر پورهمایون از سال 1340 تا سال 1343.

مهدی سمیعی در سال های 1343 تا 1348.

خداداد فرمانفرمائیان در فاصله یک ساله 1348 تا 1349.

عبدالعلی جهانشاهی از سال 1350 تا 1352، محمد یگانه در فاصله سال های 1352 تا 1354.

حسنعلی مهران در سال های 1354 تا 1356.

یوسف خوش کیش از سال 1356 تا 1357 ریاست بانک مرکزی ایران را در سال های قبل از انقلاب بر عهده داشتند.

علی رضا نوبری دومین رئیس کل بانک مرکزی بعد از انقلاب جمهوری اسلامی ایران در فاصله سال های 1358 تا 1360است.

سید محسن نوربخش نیز یک بار در فاصله سال های 1360 تا 1365 و بار دیگر از سال 1373 تا 1382، بر صندلی بانک مرکزی تکیه زد.

مجید قاسمی مدیر عامل کنونی بانک پاسارگاد طی مدت سه سال 1365 تا سال 1368 سکاندار بانک مرکزی جمهوری اسلامی ایران بود.

سید محمد حسین عادلی نیز طی سال های 1368 تا سال 1373 در بانک مرکزی ریاست کرد.

سیف از سال 1362 به سمت «رئیس هیات مدیره و مدیر عامل بانک ملت» منصوب شد. وی بانک ملت را در دوره بحران ها و تحریم های اقتصادی بین المللی به خوبی مدیریت کرد.

کارنامۀ موفق وی در بانک ملت، موجب دعوت از وی برای مدیریت و سکانداری بانک های «صادرات، سپه و ملی» شد. سیف، بیش از 20 سال مدیریت عامل بانک های دولتی کشور را برعهده داشته است. تجربه گرانبهای وی در بانک های ایرانی موجب گشت تا از سال 1385 به مدت 5 سال «رئیس هیات مدیره و مدیرعامل فیوچر بانک در کشور بحرین» شود.

وی همچنین از سال1360 تا 1362 برای مدت 2 سال «مدیر مالی و عضو هیات عامل سازمان گسترش و نوسازی صنایع ایران» و 2 سال نیز «معاون اقتصادی و برنامه ریزی بنیاد مستضعفان و جانبازان» بوده است.

سیف، در حال حاضر «عضو هیات مدیره و مدیر عامل بانک کارآفرین» است و به طور همزمان عضو « شورای گفتگوی دولت و بخش خصوصی » و « نائب رئیس کمیته ایرانی اتاق بازرگانی بین المللی » است.

وی «عضو هیات علمی دانشگاه علامه طباطبایی» است. سیف، صاحب نظر و محققِ حوزه بانکداری اسلامی است. «شورای فقهی» مرکب از استادان و صاحب نظران و محققان حوزه و دانشگاه در بانک ملی ایران، با هدف تبیین و نهادینه سازی بانکداری اسلامی، به همت وی تشکیل شد. علاوه براین، وی هم اکنون، همانندگذشته، یکی از اعضای فعال شورای فقهی بانک مرکزی است.

وی همچنین نگارش و انتشار مقالات متعدد علمی- پژوهشی و علمی -ترویجی و تخصصی در حوزه های مختلف اقتصاد و بانکداری،نظام بانکی، بانکداری اسلامی، مشتری مداری و سلامت بانکی را در کارنامه علمی و دانشگاهی خود دارد.

در بیست و سومین همایش سالانه سیاست های پولی و ارزی، ولی اله سیف، مدیرعامل بانک کارآفرین، به عنوان چهره ماندگار صنعت بانکداری ایران معرفی شد.

منبع: بولتن نیوز

شما می توانید مطالب و تصاویر خود را به آدرس زیر ارسال فرمایید.

bultannews@gmail.com