توقف استقراض تورمزای دولت از بانک مرکزی با شروع به کار دولت سیزدهم

ترک چاپ پول جواب داد/دلار و طلا آرام شدند

کند شدن روند افزایش نرخ تورم و قیمت طلا و ارز در نیمه اول سال جاری نسبت به مدت مشابه سال قبل

به گزارش بولتن نیوز، بررسی شاخص تورم در 7ماه نخست سال جاری گویای آن است که تا حدودی روند رشد قیمت کالاهای مختلف کند شده و تورم در مهرماه برای نخستینبار در سال 1400 روند کاهشی به خود گرفته است. از سوی دیگر مقایسه شیب افزایشی قیمت طلا و ارز در 6 ماه ابتدایی سال گذشته و جاری هم نشان از آن دارد که بازار این کالاها به تعادلی نسبی رسیده است. با وجود اینکه آرامش نسبی این روزهای بازار نسبت به نیمه نخست سال گذشته و روند تدریجی اصلاح قیمتها ستودنی است اما نباید فراموش کرد دیو بیرحم نقدینگی هم بیسر و صدا در حال ادامه فعالیت است و در شهریورماه به بیش از 4000 هزار میلیارد تومان رسیده است. مسلما تداوم روند مدیریت بازار از مسیر مدیریت نقدینگی میگذرد.

***

دلار و طلا آرام شدند

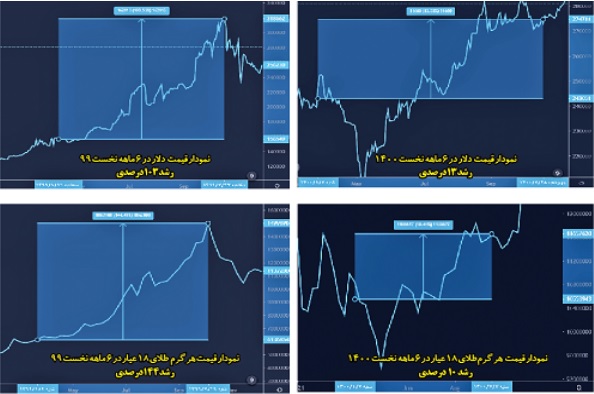

مقایسه روند قیمتی ارز و طلا در 6 ماه نخست امسال با مدت زمان مشابه سال گذشته نشان میدهد که اگر چه امسال نیز نرخ دلار و طلا روند صعودی داشته است اما این روند به هیچ عنوان با روند سال گذشته قابل مقایسه نیست. در 6 ماه نخست سال 1399 نرخ دلار با رشد بیش از 100 درصدی از حدود 15 هزار و 600 تومان به نزدیک 32 هزار تومان در اواخر مهرماه رسید. همچنین هر گرم طلای 18 عیار از حدود 610 هزار تومان به نزدیک یک میلیون و 500 هزار تومان رسید که بیانگر رشد 144 درصدی در 6 ماه نخست سال گذشته است. در 6 ماه نخست امسال اما جریان به کلی متفاوت است؛ در 6 ماه نخست امسال نرخ دلار با رشدی 13 درصدی از حدود 24 هزار و 300 تومان به حدود 27 هزار و 470 تومان در اواخر مهرماه رسید. هر گرم طلای 18 عیار نیز از حدود یک میلیون تومان به نزدیک یک میلیون و 165 هزار تومان رسید که بیانگر رشد 5/10 درصدی در 6 ماه نخست سال 1400 است. در واقع قیمت دلار از 27 مهر سال گذشته که به 32 هزار تومان رسید و بالاترین بهای دلار در ایران را ثبت کرد، وارد روند نزولی شد تا آنجا که 15 اردیبهشت سال جاری به 20 هزار و 600 تومان رسید؛ پس از این تاریخ بود که دلار به روند نزولی خود پایان داد و دوباره موج صعودیاش را آغاز کرد. با همه این تفاسیر به نظر میرسد آینده بهتری در انتظار بازار ارز است. اخبار امیدوارکنندهای که از میزان صادرات و افزایش قیمت نفت کشورمان به گوش میرسد، میتواند نوید آیندهای خوش را برای بازار ارز به همراه داشته باشد. از سویی قیمت نفت ایران در یک جهش بیسابقه پس از فروکش کردن کرونا در سراسر جهان و افزایش تقاضا به بشکهای 14/82 دلار رسیده و از سوی دیگر اخبار رسمی فراوانی درباره افزایش میزان صادرات نفت منتشر شده است. بر اساس جدیدترین گزارش ماهانه اوپک، قیمت نفت سنگین ایران در ماه میلادی گذشته رشد 9/10 درصدی داشته و با 06/8 دلار افزایش به 14/82 دلار رسیده است. قیمت نفت سنگین ایران در اکتبر به ۸۲ دلار و ۱۴ سنت در هر بشکه رسید که در مقایسه با ۷۴ دلار و 8 سنت سپتامبر، 8 دلار و 6 سنت معادل 9/10 درصد بالاتر است. میانگین قیمت نفت سنگین ایران از ابتدای سال ۲۰۲۱ تاکنون ۶۸ دلار و ۱۷ سنت در مقایسه با ۳۹ دلار و ۷۰ سنت در مدت مشابه سال ۲۰۲۰ بوده است. جواد اوجی، وزیر نفت پیش از این گفته بود: به لطف پروردگار و همت همکاران و با کمک و پشتیبانی دولت، خوشبختانه وضعیت فروش نفت بهتر شده و در حال استفاده از ظرفیتهای مختلف خارجی و داخلی هستیم.

ترمز تورم کشیده شد!

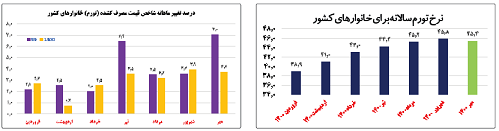

اگر بخواهیم تورم ماهانه خانوارهای کشور را در 7 ماه ابتدایی سال جاری با سال گذشته مقایسه کنیم، متوجه جهشهای تورمی در سال گذشته خواهیم شد که در 7 ماه ابتدایی سال جاری آن جهش را شاهد نبودیم.

تورمهای ماهانه سال جاری جز اردیبهشت در گستره 5/2 الی 9/3 درصد تغییر میکرد، در حالی که در 7 ماه ابتدایی سال گذشته این گستره از 2 تا 7 درصد متغیر بود.

از سوی دیگر طبق آخرین گزارش مرکز آمار ایران، نرخ تورم نقطهای در مهر ١٤٠٠ به عدد 2/39 درصد رسید که نسبت به ماه قبل 5/4 درصد کاهش یافته است. در حقیقت این کاهش تورم بخشی از نتایج کوتاهمدت اقدامات دولت سیزدهم در راستای کنترل تورم و بیانضباطی مالی دولت است.

***

برنامهریزی برای کشیدن ترمز قیمت خودرو

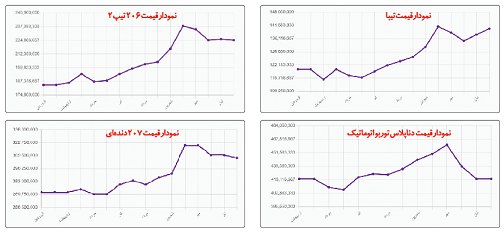

در 6 ماه نخست 1400 قیمتها در بازار خودرو روند صعودی داشت اما همزمان تولید هم افزایش یافت. بازار خودرو طی مقاطع کوتاه چند هفتهای در بهار و تابستان رشد معاملات را تجربه کرد اما رکود حاکم سختتر و سنگینتر از آن است که با تابش بارقههای امید کاهش قیمت خودروی داخلی یا جو روانی شکسته شود. گره خوردن تحولات اقتصادی ایران با کشمکشهای سیاسی تاثیر عمیقی بر صنعت خودرو گذاشته و در چنین شرایطی همگان به دنبال اثر تحولات دیپلماتیک بر اقتصاد و دومین صنعت بزرگ ایران یعنی خودروسازی هستند. منحنی قیمت محصولات ایران خودرو پس از یک ماه روند صعودی در اردیبهشت 1400، در پی اعلام شیوه جدید قیمتگذاری این خودروها وارد فاز نزولی شد. همینطور در نخستین روزهای سومین ماه سال بود که نخستین افزایش قیمت خودروسازان کلید خورد. با شروع تابستان 1400، زمزمههای واردات خودرو منجر به کاهش ملایم قیمت خودروی خارجی در بازار شد. بر این اساس سطح قیمت خودروهای مونتاژی، 3/0 درصد و خودروهای وارداتی نیز 6/1 درصد کاهش به خود دید. کاهش قیمت وارداتیها بویژه هیوندای، تویوتا و حتی قیمت محصولات لوکس مرسدسبنز در شرایطی رخ داد که نرخ ارز در این ماه 4 درصد رشد داشته است. اما بلافاصله با ورود به میانه تیرماه ورق بازار خودرو برگشت. با شروع ماه میانی تابستان، قیمت خودرو بدترین روزهای خود را تجربه میکرد. به گفته فعالان بازار، قیمت خودروهای خارجی با شیبی نسبتا تند در آن روزها بالا رفت تا جایی که کف قیمت به حدود 2 میلیارد تومان رسید. ادامه روند صعودی قیمت اکثر خودروها مخصوصا قیمت بیامو، کیا و لکسوس به گونهای پیش رفت که شاهد افزایش قیمت تا 50 میلیون تومانی برخی خودروها نسبت به یک هفته قبل از آن بودیم. تمرکز بازار خودرو در آخرین ماه تابستان تماما با محوریت طرح واردات خودرو بود. با تصویب این طرح در صحن مجلس و ارجاع آن به شورای نگهبان، امیدواریهای بسیاری برای از سرگیری حضور خودروهای خارجی در بازار به وجود آمد. حتی در این میان برخی کارشناسان پیشبینی میکردند علاوه بر متعادل شدن بازار خودرو، کاهش قیمت50 تا 80 درصدی برای خودروهای وارداتی هم شکل بگیرد اما در ادامه شاهد بودیم که شورای نگهبان بار دیگر به این طرح ایراد گرفت.

بررسی قیمتها نشان میدهد برای مثال 207 دندهای به عنوان نماینده ایرانخودرو در 6 ماه نخست سال با رشدی 15درصدی همراه بوده است. از طرف دیگر هم تیبا2 به عنوان نماینده سایپا، در 6 ماه نخست سال با رشدی 12 درصدی همراه بوده است.

رمز موفقیت مهار تورم

یکی از معضلات اقتصاد که کشور با آن دست و پنجه نرم میکند، تورم افسارگسیختهای است که روزبهروز سفره مردم را کوچکتر میکند. پس از روی کار آمدن دولت سیزدهم، یکی از اقداماتی که از همان روزهای اول توسط دولت و تیم اقتصادیاش در دستور کار قرار گرفت، کشیدن ترمز تورم بود. از جمله علل ایجاد تورم، استقراضهای مکرر دولتها به منظور تامین کسری بودجه و هزینههای جاریشان است.

انتشار اوراق و گسترش بازار آن موضوعی است که اقتصاددانان آن را یکی از مسیرهای تامین کسری بودجه دولت بدون ایجاد تورم و نیز مهار تورم میدانند و در این زمینه معتقدند دولت باید با افزایش نرخ سود اوراق و کاهش زمان سررسید آنها، این بازار را برای مردم جذاب کند.

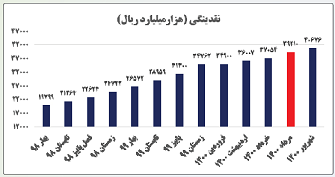

یکی از مسیرهای پیش روی دولت برای مهار تورم، فروش اوراق، مشروط به عدم مداخله دستوری و جذاب بودن نرخ سود آنهاست، زیرا جذاب کردن نرخ اوراق، هم مردم را برای سرمایهگذاری در بازار اوراق تشویق میکند و هم از هجوم منابع مالی به بازارهای دارایی جلوگیری میکند. آخرین وضعیت نقدینگی به عنوان مؤلفه متاثر از برداشت از بانک مرکزی و خلق پول در پی آن، اینگونه است که نقدینگی در پایان مهرماه از 4000 هزار میلیارد تومان عبور کرده است. سیداحسان خاندوزی وزیر امور اقتصادی و دارایی که وظیفه تامین مالی دولت را از طریق مسیرهایی چون درآمدهای مالیاتی، خصوصیسازی، انتشار اوراق و... بر عهده دارد، یکی از اولویتهای مهم خود را کمک به ثبات اقتصاد کلان و مهار پایدار تورم اعلام و تاکید کرده است از روز اول تمام تلاش خود را برای تامین کسری بودجه از روشهای غیرتورمزا، کنترل نقدینگی و... به کار گرفته و میگیرد.

* رشد نقدینگی؛ بیمار مزمن اقتصاد ایران

نسبت رشد نقدینگی به تولید حقیقی طی سالهای اخیر همواره افزایشی بوده و نقدینگی موجود در کشور همواره تبدیل به تورم شده است؛ اختلافی نگرانکننده که به سفره و معیشت مردم لطمه میزند. رشد سریع و قابل توجه حجم نقدینگی در اقتصاد کشور یکی از علل اصلی افزایش تورم و ضعف تولید است که راهحل این معضل تجدیدنظر اساسی در سیاستگذاریهای پولی و بانکی کشور است. اینکه رشد نقدینگی روندی قابل قبول داشته باشد و بتوان آن را به سمت رونق تولید هدایت کرد، امری است که میتواند پیامدهای مثبتی از نظر رشد اقتصادی، افزایش اشتغال و کاهش تورم را در بر داشته باشد. البته باید توجه کرد نقدینگی، یگانه علت تورم نیست؛ برای مثال شوکهای ارزی را هم میتوان یکی از دلایل بروز تورم نامید. گاهی تورم در اقتصاد از عدد متوسط 50 ساله بالاتر میرود و حالت شوک پیدا میکند؛ نقدینگی نمیتواند این تورم را توضیح دهد و آنچه موجب این تورم میشود، شوکهای دارایی در اقتصاد ما است که این شوکهای قیمت دارایی در درجه اول قیمت ارز، سپس قیمت ملک و مستغلات است و در چند ماه اخیر هم شاخص بورس بوده است. این قیمتهای داراییها وقتی افزایش زیادی پیدا میکند، به نحوی سطح عمومی قیمتها و تورم در اقتصاد را افزایش میدهد و به دنبال خود میکشد.

به نظر میرسد 3 راهحل برای مدیریت، کنترل و هدایت رشد نقدینگی میتوان در نظر گرفت؛ ابتدا باید بر رشد ترازنامه بانکها بویژه بانکهای مشکلدار محدودیتهای لازم اعمال شود. به عبارت دیگر، باید از بالاتر رفتن بدهی بانکها از دارایی و سرمایه آنها جلوگیری شود. دومین اقدام مربوط به مشکلات نظام بانکی کشور است. بسیاری از بانکها از طریق شرکتهای زیرمجموعه خود وارد فعالیتهای سفتهبازانه میشوند. بانکها به جای تأمین سرمایه مورد نیاز بنگاههای اقتصادی و کمک به تولید، به دلایلی جهت جبران بدهیها یا پرداخت سود سپردهگذاران خود وارد بازارهای مختلف مانند ارز، سکه و مسکن میشوند. این امر نوسانات شدید و نابسامانیهای قابل توجهی را در بازارهای مذکور موجب میشود. از این رو، نظارت بر عملکرد نظام بانکی و جلوگیری از انحراف بانکها از مسیر و وظیفه اصلیشان جزو ضرورتهای انکارناپذیر سیاستگذاریهای پولی و بانکی است. کنترل اعطای تسهیلات کلان توسط مقام ناظر نیز سومین راهکار به شمار میرود. در برخی موارد بانکها به افراد و نهادهای خاصی تسهیلات کلانی اعطا میکنند که ضرورتا در تولید سرمایهگذاری نکرده و اشتغالی ایجاد نمیکنند.

منبع: وطن امروز

شما می توانید مطالب و تصاویر خود را به آدرس زیر ارسال فرمایید.

bultannews@gmail.com