آیا بانک شهر منحل می شود

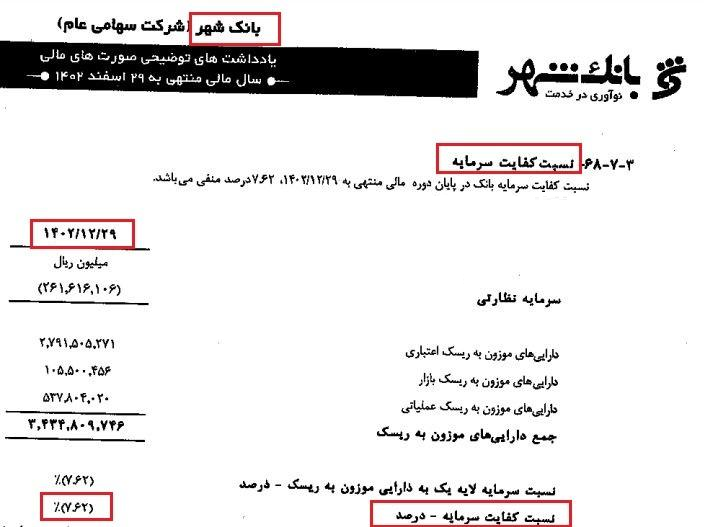

گروه اقتصادی: در حالی که در فروردین ماه سال 1402 دکتر فرزین رئیس کل بانک مرکزی اعلام کرد بانک های بدون کفایت سرمایه لازم منحل می شوند اما بانکی مثل بانک شهر با کفایت سرمایه منفی 7.62 درصد و بدهی 416 هزار و 213 میلیارد تومانی تا پایان خردادماه 1403 همچنان به فعالیت خود ادامه می دهد.

به گزارش بولتن نیوز، افزایش 9 درصدی بدهی های بانک شهر نسبت به دوره مشابه سال قبل و کفایت سرمایه منفی 7.6 درصدی علی رغم این است که برابر قانون بانک مرکزی حد اقل نسبت کفایت سرمایه برای بانک ها و موسسات اعتباری معادل 12 درصد تعیین شده است.

صورت های مالی بانک شهر به مدیرعاملی سیدمحمدمهدی احمدی نشان می دهد که تا پایان خردادماه امسال این بانک بالغ بر 16 هزار و 500 میلیارد تومان زیان انباشته به ثبت رسانده که با در نظر گرفتن سرمایه ثبتی 1500 میلیارد تومانی، مشمول ماده 141 تجارت می شود.

برابر ماده 141 قانون تجارت "اگر بر اثر زیانهای وارده، حداقل نصف سرمایه شرکت از بین برود، هیئت مدیره مکلف است بلافاصله برای مجمع عمومی فوق العاده صاحبان سهام را دعوت نماید تا موضوع انحلال یا بقا شرکت بررسی و تصمیم گیری شود".

نسبت کفایت سرمایه چیست؟

نسبت کفایت سرمایه [۱] (CAR) شاخصی از توانایی بانک در عمل به تعهدات خود است. این نسبت که سرمایهی بانک را با داراییهای موزونشده به ریسک آن مقایسه میکند، مورد توجه نهادهای نظارتی قرار دارد زیرا نشانگر خوبی از احتمال ورشکستگی بانک در صورت وقوع بحران است. کارکرد آن محافظت از سپردهگذاران و تقویت پایداری سیستم مالی در سطح بینالمللی است.

در این نسبت دو نوع سرمایه وجود دارد:

سرمایهی لایه ۱: منابع مالی اصلی که به بانک اجازه میدهد زیان را مدیریت کرده و به عملیات عادی خود ادامه دهد.

سرمایهی لایه ۲: منابع مالی ثانویه که از فروش داراییهای بانک در صورت اعلام ورشکستگی بدست میآید.

سرمایهی لایهی ۱

سرمایهی لایه ۱، یا سرمایهی کلیدی شامل سرمایهی ثبتشدهی بانک، سهام عادی، داراییهای نامشهود و درآمد حسابرسیشدهی ذخیره میشود. سرمایهی لایه ۱ سرمایهای است که دائماً و به راحتی در دسترسی است تا زیانهای بانک را جبران کرده و در این بین فعالیت عادی بانک مختل نشود.

سرمایهی لایه ۲

سرمایهی لایه ۲ شامل درآمدهای ذخیرهشدهی حسابرسینشده، درآمدهای حسابرسینشده و ذخایر عمومی زیان است. در واقع سرمایهی لایه ۲، سرمایهای است که زیانها را در صورت ورشکستگی بانک جبران خواهد نمود. در نتیجه، درجهی کمتری از محافظت برای سپردهگذاران را در بردارد. این سرمایه زمانی استفاده میشود که تمامی سرمایهی لایه ۱ بانک مصرف شده باشد.

داراییهای موزون به ریسک

داراییهای موزون به ریسک برای تعیین کمینهی سرمایهی مورد نیاز بانک و دیگر موسسات مالی که در معرض ریسک عدم توانگری مالی (insolvency) قرار دارند مورد استفاده قرار میگیرند. نیازمندی سرمایهای هر بانک بر اساس ارزیابی ریسک هر دارایی بانک بدست میآید. برای مثال، وامی که با اعتبار اسنادی ضمانت شده باشد ریسکیتر از وام رهنیای است که توسط یک خانه ضمانت شده است، در نتیجه سرمایهی بیشتری میطلبد.

قراردادهای زیرخط، مانند قراردادهای ارزی و ضمانتنامهها نیز در معرض ریسک اعتباری قرار دارند. چنین داراییها ابتدا با ضرایب متناسب به معادلهای بالای خط خود تبدیل شده و سپس همانند یک دارایی بالای خط وزندهی میشوند. در نهایت داراییهای موزون به ریسک بالای خط و زیر خط همه با هم جمع میشوند تا داراییهای موزون به ریسک بانک مشخص شود.

فرمول نسبت کفایت سرمایه

مقدار این فرمول توسط نهادهای نظارتی همچون کمیتهی بازل یا بانک مرکزی هر کشور تعیین میشود و بانک باید حداقل میزان تعیینشده را دارا باشد. در دستورالعمل بازل II این مقدار ۸% بود که در بازل III مقدار ۲.۵% سپر ذخیرهای به آن اضافه شد و به ۱۰.۵% ارتقا پیدا کرد.

در دستورالعمل بانک مرکزی ایران با عنوان «دستورالعمل محاسبهی سرمایهی نظارتی و کفایت سرمایه مؤسسات اعتباری» راهنمای دقیق محاسبهی سرمایهی نظارتی و داراییهای موزون به ریسک اعتباری آمده است.

باید توجه داشت که کمیتهی بازل دو راهحل برای محاسبهی داراییهای موزون به ریسک بانکها ارائه میکند: استاندارد و پیشرفته. در مدل استاندارد تمامی ضرایب مشخصاند و بانک باید صرفاً داراییهای خود را با دستورالعمل انطباق دهد. در سامانهی مدیریت ریسک نقدینگی ساتراپ، دستورالعمل بانک مرکزی به صورت کامل پیادهسازی شده و این انطباق به راحتی قابل انجام است. مدیران بانک میتوانند با انتخاب پیشفرضهای مورد نظر خود، به راحتی گزارش کفایت سرمایهی بانک را دریافت کرده و در امور مدیریت ریسک از آن بهره ببرند.

مدل پیشرفتهی کفایت سرمایه که کمیتهی بازل تاکید بیشتری بر آن دارد و به نوعی دقیقاً متناسب با نیازهای فعلی بانک است، نیازمند پیادهسازی مدلهای دقیق برای محاسبهی فاکتورهایی از جمله احتمال نکول و زیان در صورت نکول است. در سامانهی مدیریت ریسک اعتباری ساتراپ، مدل پیشرفتهی نسبت کفایت سرمایه به صورت کامل پیادهسازی شده است و مدیران ریسک بانک میتوانند به راحتی سرمایهی نظارتی و سرمایهی اقتصادی بانک خود را محاسبه و این دو را با هم مقایسه نمایند.

شما می توانید مطالب و تصاویر خود را به آدرس زیر ارسال فرمایید.

bultannews@gmail.com